금리 인하 기대감에 뭉칫돈 쏠린 미 장기국채 ETF, 일각선 2023 ‘서학개미 사태’ 재발 우려도

금리 인하 기대감 확산, 장기채 앞세워 '급성장' 이룬 ETF 시장

'쏙' 들어간 ETF 신중론, AUM 1조 넘는 신생 '대장 ETF'도 속속 등장

투자 확대에 우려 목소리도, "금리 인상에 손실 입은 지난해 상황 반복될 수도"

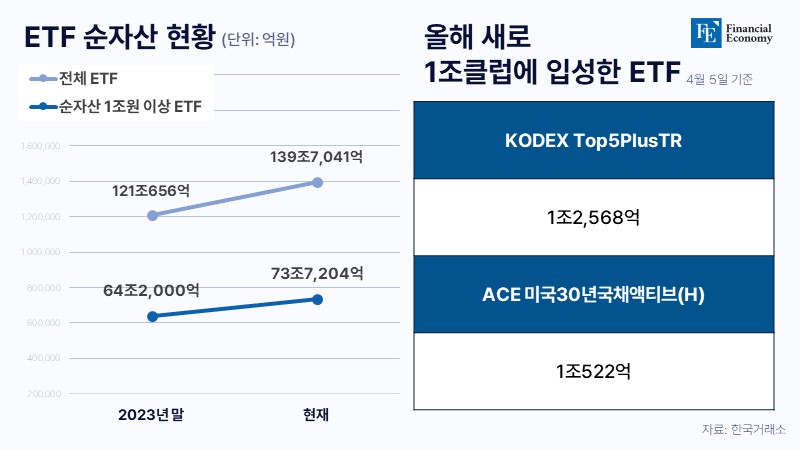

올해 상장지수펀드(ETF) 시장이 140조원에 육박할 만큼 급성장하면서 순자산이 1조원을 넘는 소위 ‘대장 ETF’가 1분기 사이 2개나 새로 탄생했다. 연내 금리 인하 기대감이 높아지면서 장기채 ETF 투자가 늘어난 영향이다. 다만 일각에선 이에 대해 우려의 목소리도 적지 않다. 이미 지난해 장기채 ETF에 투자했다 금리 인하가 현실화하지 않으면서 손실을 본 서학개미가 적지 않았던 탓이다.

신생 ‘대장 ETF’ 2개 탄생, ETF 시장 급성장

7일 한국거래소에 따르면 지난 5일 종가 기준 순자산총액(AUM)이 1조원을 넘는 대장 ETF는 총 27개로 지난해 말 26개보다 1개 더 증가했다. 구체적으로 살펴보면 기존 1조원 미만이던 종목 2개가 새로 추가됐고, 1개는 1조원 아래로 내려가며 대장 ETF 명단에서 빠진 것으로 집계됐다. 이들 1조 클럽 ETF가 올해 들어 불린 순자산은 7조7,374억원으로 같은 기간 전체 ETF 순자산 증가분(18조6,385억원)의 41.5%를 차지한다. 사실상 대형 ETF가 전체 시장의 성장을 주도한 셈이다.

1조 클럽에 새로 이름을 올린 ETF 중 첫 번째는 KODEX Top5PlusTR로 작년 말 4,698억원이던 순자산이 지난 5일 기준 1조2,568억원으로 올해 들어 무려 3배 가까이 급증했다. 이 종목은 코스피와 코스닥 전체 종목 중 시총 상위 5개, 시총이 크면서 배당수익률이 높은 5개에 투자한다. 5일 기준으로 SK하이닉스(28.2%), 삼성전자(22.9%), 현대차(8.64%), 기아(7.4%), 네이버(7.27%) 등에 많이 투자해 코스피 시총 상위 주에 집중 투자하고 있다. 반도체 업황 회복으로 SK하이닉스와 삼성전자 등 주요 시총 상위 종목이 올해 들어 52주 신고가를 경신하며 코스피 상승세를 견인하자 이를 추종하려는 투자 수요가 ETF 시장에도 유입된 결과로 풀이된다.

같은 기간 ACE 미국30년국채액티브(H) 순자산도 6,326억원에서 1조522억원으로 증가하며 1조 클럽에 등극했다. 하반기 예상되는 미국 연방준비제도(Fed·연준)발 금리 인하 가능성에 베팅하려는 투자자들이 해당 종목을 대거 매수한 결과다. 일반적으로 채권 가격은 금리와 정반대로 움직이기 때문에 연준발 금리 인하로 미국 국채 금리가 떨어지면 국채 가격은 상승해 해당 종목을 매수한 투자자는 시세 차익을 볼 수 있다.

이외 엔비디아를 필두로 한 빅테크의 질주 덕에 고공행진 중인 미국 증시에 투자하는 종목도 순자산 1조원대 ETF 입성을 눈앞에 두고 있다. 미국 대표 주가지수인 스탠더드앤드푸어스(S&P)500지수 구성 기업에 주로 투자하는 KODEX 미국S&P500TR 순자산은 5일 기준 9,998억원으로 작년 말 6,819억원보다 3,179억원 늘었다. 4일 종가 기준으로 1조원을 넘었다가 5일 소폭 하락한 만큼 다시 1조원대로 복귀할 가능성이 높다.

ETF 신중론·이중 수수료 이슈 등 산재해 있었지만

당초 지난 1월까지만 해도 ETF 매수는 신중해야 한다는 게 시장의 대체적인 시선이었다. 실제 당시 ETF는 수익률 변동 폭이 매우 컸다. ACE 미국국채30년선물레버리지(합성H)의 경우 3개월 새 25.80% 상승했으나 1개월 수익률은 -10.62%를 기록하며 변동성이 커졌다.

ACE 미국30년국채액티브(H)의 3개월 수익률은 13.50%, 1개월 수익률은 -7.5%였으며, 한화자산운용의 ARIRANG 미국채30년액티브와 신한자산운용의 SOL 미국채30년액티브(H)의 수익률도 각각 3개월 수익률 12.99%, 11.74%, 1개월 수익률 -5.02%, -4.19%를 기록하며 높은 변동성을 보였다. 이처럼 ETF가 높은 변동성을 보인 건 미국 기준금리 인하가 언제 현실화할지 알 수 없단 분위기가 팽배했던 영향이다. 금리 인하 기대감은 꺾이고 국채 금리는 오르니 변동성이 커진 것이다. 금융권에 따르면 10년 만기 미국 국채 금리는 연초 3.86% 수준이었지만 당시 4.1%까지 올랐다.

이중 수수료의 영향으로 수수료가 높다는 점도 ETF 수요가 낮아진 원인 중 하나다. 업계에 따르면 ETF에서 투자자가 부담하는 수수료는 각사 홈페이지 기준으로 삼섬자산운용이 연 0.30%, 미래에셋자산운용이 0.15%, 한국투자신탁운용이 0.05%다. 그러나 막상 투자자가 실제로 ETF에 투자할 때 지불하는 수수료는 운용사 순서대로 0.41%, 0.21%, 0.16%로 늘어난다. 수수료 외에도 투자자는 ETF의 설정과 환매에 따른 매매·중개수수료를 내야 하기 때문이다.

ETF에서의 설정은 투자 수요가 증가해 ETF의 AUM을 늘린다는 뜻이다. 일반 주식의 유상증자와 비슷하다. ETF는 지수를 추종하기에 주식 수가 늘었다고 해서 주당 가치가 희석되진 않는다. ETF가 추가 설정되면 ETF 안에 있는 구성 종목을 더 사야 하는 데 이때 드는 비용이 매매·중개수수료다. 환매는 반대로 ETF의 인기가 시들해 ETF 안에 있는 구성 종목을 팔아 AUM을 줄이는 조치다.

금리 인하 기대감에 뭉칫돈 몰렸지만, 일각선 ‘우려’ 목소리도

이 같은 상황에서도 최근 ETF 시장이 급성장을 이룬 건 금리 인하 기대감이 부쩍 커졌기 때문이다. 당장 금리 인하가 이뤄지지 않더라도 장기적 관점에서 금리 인하가 확실히 이뤄지리란 분위기가 형성되면서 이중 수수료를 감안하고서라도 장기채 ETF에 투자하는 이들이 늘기 시작했다는 게 전문가들의 설명이다.

다만 일각에선 우려의 목소리도 있다. 지난해 ETF에 투자했다 금리 급등으로 손실을 입은 서학개미가 적지 않았던 탓이다. ETF 투자 시장에 불이 붙었던 건 지난해 초께도 마찬가지였다. 한국예탁결제원 증권정보포털에 따르면 지난해 1월 2일부터 8월 4일까지 국내 투자자들이 가장 많이 순매수한 해외 주식 종목은 ‘디렉시온 데일리 20+ 이어 트레저리 불 3X 셰어스'(Direxion Daily 20+ Year Treasury Bull 3X Shares) ETF였다.

‘TMF’라는 티커가 붙은 ETF의 순매수 결제액은 약 7억7,000만 달러로 만기가 20년 이상 남은 미국 국채 30년물에 투자하며 장기물 금리가 내려 채권 가격이 올라가면 그에 해당하는 차익의 3배를 추종하는 레버리지 상품이다. 당시에도 채권 금리가 고점(가격 저점)에 달해 곧 금리 인하가 시작되리라는 기대감이 커졌기에 국내 투자자들의 돈뭉치가 ETF에 모일 수 있었다.

그러나 막상 지난해엔 금리 인하가 이뤄지지 않았다. 오히려 미국 신용등급 강등 이슈가 겹치며 금리는 더 올라갔고, 대부분 투자자들이 손실 구간에 진입하는 결과가 초래됐다. 악재는 여기서 그치지 않았다. 업계에 따르면 지난해 8월 기준 미국 장기국채는 수익률이 고공행진을 이뤘다. 미국 재무부가 재정 적자를 해결하기 위해 3분기 국채 발행 계획에서 장기물 발행 규모를 확대할 것으로 발표하자 투자자들이 장기물 국채 매도에 나섰기 때문이다.

30년물 금리는 7월 말 4%대를 넘더니 8월 초엔 4.3%대에서 거래되기도 했다. 채권 금리가 연고점을 기록하자 반대급부로 장기채 ETF들은 일제히 연저점을 기록했다. 특히 3배 레버리지 ETF인 TMF는 연초 대비 하락률이 20%를 넘어섰다. 이렇다 보니 미국 장기채 ETF 투자자들 사이에선 “연초부터 연내 금리 인하가 단행될 것이라는 전망이 우세해 투자를 시작했는데 이젠 물타기도 지친다”는 반응마저 나왔다. 장기채 ETF에 돈이 몰리는 상황이 반복된 올해, 시장에서는 그 결과마저 지난해를 계승해 반복될 수 있다는 우려가 쏟아지고 있다.